如果市场预期正确,明年上半年美联储将启动另一个紧缩周期。

市场的走向该如何预期?

许多人都会去思考这样的问题,但没有一个专家可以完美预测市场的正确走向。但如果大部分人预测正确的话,那么2022年上半年美联储将启动一个新的紧缩周期。上半年才刚刚过去三分之一,目前谁也无法确定他们的预测是否准确。

在这种彷徨迷惘时期,我们该何去何从?

人们常说,以史为鉴,环顾历史长河,我们可以找到很多之前没有思考过的点以及可以借鉴学习的地方。

德意志银行研究部通过对过往历史上美联储加息后的市场变化进行回顾后发现,从首次加息算起,通常加息的第一年经济增长保持强劲,通胀继续上升,股市继续上涨,信贷紧缩,债券收益率曲线趋平;到了第二年,经济增长开始放缓,股市趋于平稳,信贷开始扩大,债券收益率下降。

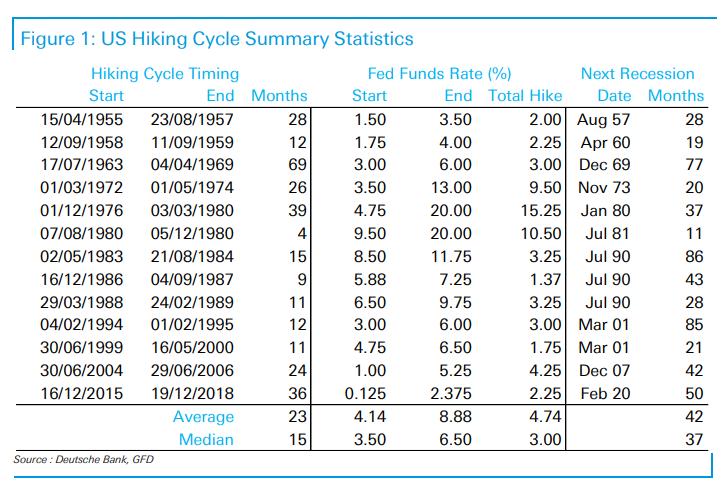

自1955年以来,一共有13个独立的加息周期,平均时间不到2年。如果从宣布加息当天开始计算,历史上的衰退则平均会在3-3.5年后出现。不过,1980年的加息到1981年的衰退只隔了11个月,但1983年的加息到1990年的衰退则隔了86个月。

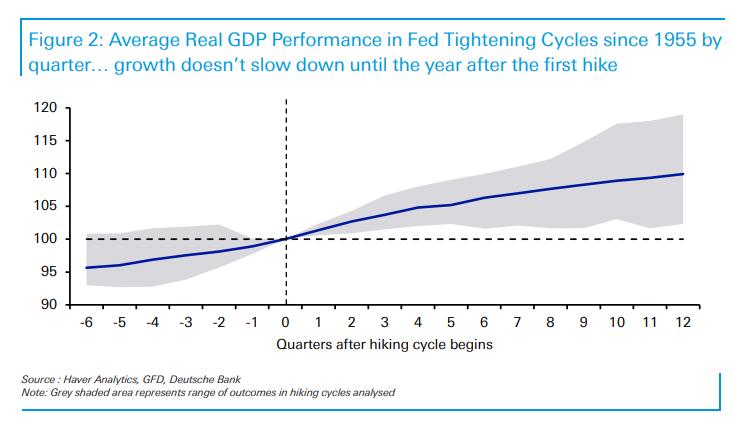

常见的一个模式是,增速放缓通常发生在加息的一年后。这与货币政策的滞后性有关,一般货币政策的全面效应可能需要几个季度才能显现。

考虑到加息后最早出现衰退的时间是11个月,那么从统计上看,2022年出现负增长的可能性很低。如果历史可以参考的话,这种可能性将从2023年起不断增加。

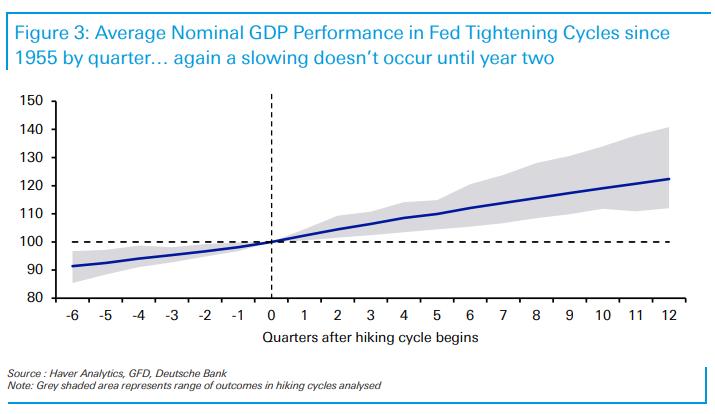

在加息开启之后,名义和实际GDP都会在第二年开始出现增速放缓,但通胀并没有这个趋势。

平均而言,在加息周期的第一年,实际GDP增长为+4.8%,但在第二年放缓至+2.7%,第三年为+2.1%。

在紧缩周期开始后,名义GDP中也出现同样的现象。第一年平均增长8.5%,但第二年放缓至6.5%,第三年增长5.8%,这是一个主要的趋势。

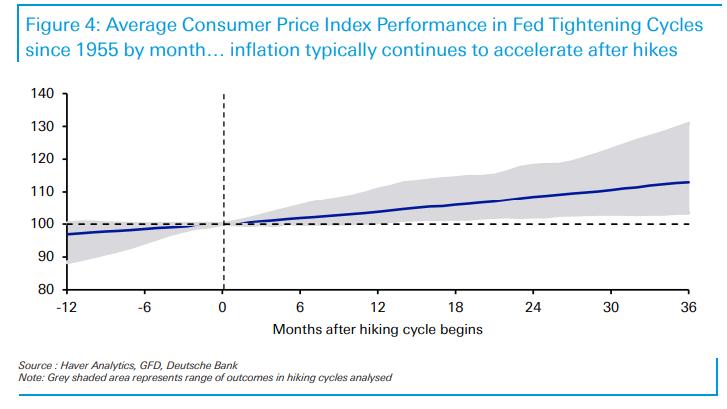

然而在通胀方面并没有类似的现象。通胀可能是加息周期开始的主要原因,但历史表明,抑制通胀需要一段时间。

平均而言,通货膨胀率已经从第一次加息后一年的+3.8%上升到第二年的+4.5%。也就是说,这在很大程度上是一种相关性而非因果关系,因为加息周期开始的首要原因往往是通胀压力,而通胀具有惯性。

因此,如果历史是可信的,当美联储在2022年上半年首次加息时,它将在随后的两到三年内对经济和金融市场产生影响。

当然,这一次可能会有所不同,这是一个不寻常的周期,不过在历史分析中已经出现了不容忽视的明显趋势。

因此,如果历史可以作为参考的依据,倘若美联储在2022年上半年首次加息,那么将会在随后的两到三年内对经济和金融市场产生影响。

AAA Lendings is a direct mortgage lender with over 20 years of lending experience. We have a group of experienced professionals providing services for home buyers and people with mortgage needs. We offer 100+ customized loan programs in conventional, FHA, VA, EZ qualified and foreigner national loans. We always put customer's needs first and provide the best customized solution for each customer.

洛杉磯貸款經紀人,加州再融資貸款,加州不查收入家庭貸款,加州貸款銀行,不查收入房屋貸款首付,加州不查收入貸款

阅读原文 阅读 910