抵押貸款銀行家協會(Mortgage Bankers Association)稱,上週對可調利率抵押貸款的需求達到了14年來的最高水平。 隨着利率上升,購房者開始尋求更便宜的選擇,以應對不斷飆升的借貸成本。

但隨着利率上升,這些抵押貸款是否會再次成爲問題,就像大衰退前房地產崩盤時那樣? 據專家表示,這是不可能的,因爲這些貸款比以前的貸款更嚴格,但它們可能仍然不適合每個人。

據一些專家說,由於以前很容易獲得抵押貸款,一些借款人會謊報收入,通常很容易獲得抵押貸款。 但是今天,它變得越來越嚴格。

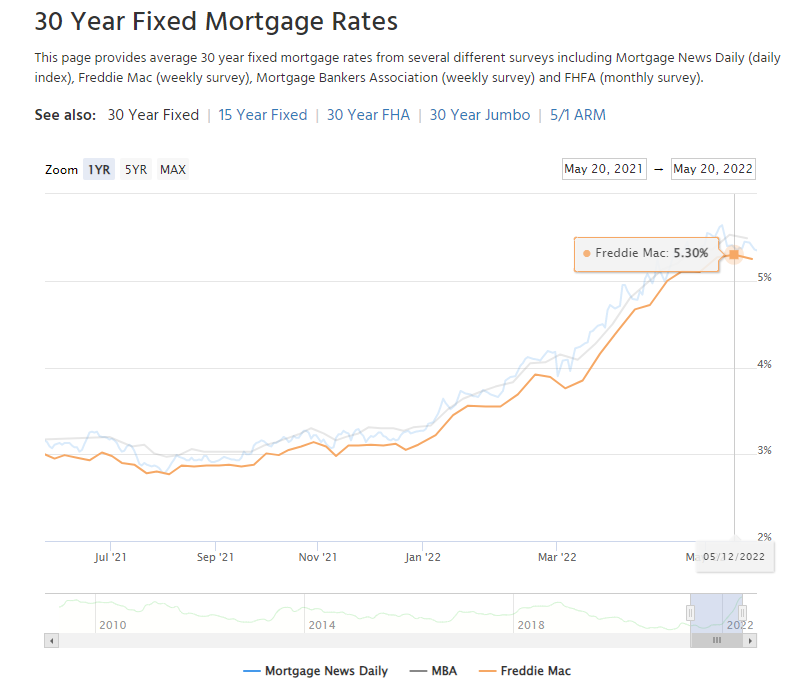

根據房地美(Freddie Mac)的數據,上週30年期固定抵押貸款利率達到5.3%,爲2009年7月以來的最高水平,高於今年第一週的3.22%。 30年期固定抵押貸款是目前最受歡迎的購房貸款。

從歷史上看,與傳統的固定利率抵押貸款相比,對於希望獲得較低初始利率的借款人來說,ARM一直是一個有吸引力的選擇。

傳統的抵押貸款在整個貸款期間都有固定的利率,與之不同的是,ARM的付款可以隨着時間的推移而波動。利率在先前商定的期限後重新設定,並將反映當前的利率條件,從而導致月供的增加或減少。

今天的arm與2008年的不同,因爲它們受到了更嚴格的監管。新的規定限制了利率調整,限制了每一時期和整個貸款期限內的利率增幅,將購房者可能遇到的還款衝擊風險降至最低。 信貸和收入標準也變得更加嚴格,允許貸款機構驗證ARM是否爲借款人負擔得起的長期解決方案。

隨着抵押貸款利率達到5%,越來越多的潛在買家傾向於可調利率抵押貸款。根據美國抵押貸款銀行家協會(Mortgage Bankers Association)的數據,ARM的份額是2022年初的三倍。

誰更適合申請ARM?

如果借款人正在尋找一個低利率,可調利率抵押貸款可以是一個很好的機會,讓他們的月供有所減免,但這種情況不會持續太久。

根據一些專家的說法,首次購買ARM的人可以在升級前利用固定期限內的低利率。 但在採取任何行動之前,考慮可調利率抵押貸款的借款人應該真正做足功課,使用分期償還計算器來檢查他們的抵押貸款還款在六年內可能會如何波動,以及他們是否有能力支付。

文章推薦:

![]() 【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

声明:

本文由AAA LENDINGS编辑整理,部分素材整合自互联网,本文不代表网站立场,未经允许不得擅自转载。市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

阅读原文 阅读 629