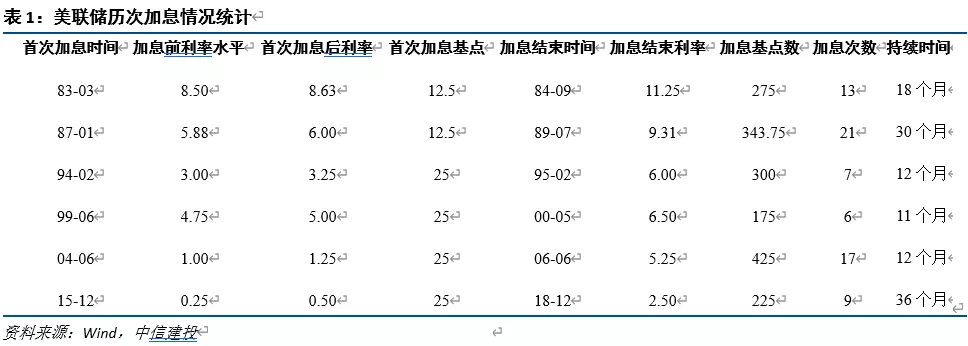

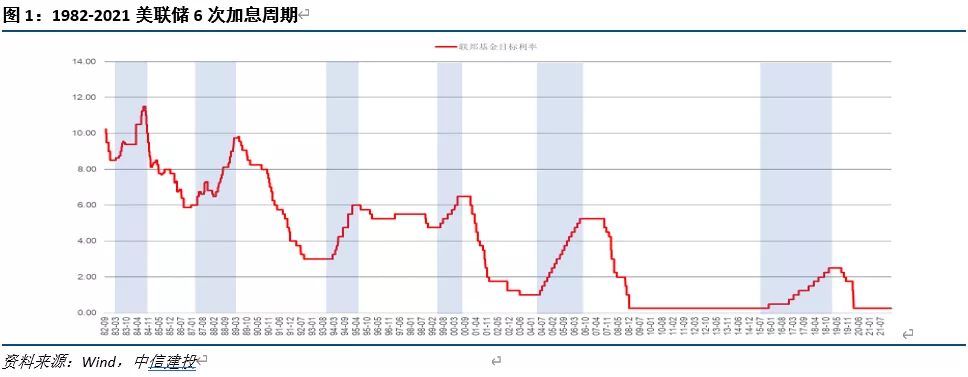

上世纪80年代以来,美联储共有6次显著的加息周期,分别是1983-1984、1987-1989、1993-1995、1999-2000、2004-2006及2015-2017。

历次加息周期的类型丰富,既有供给端压力导致的高通胀,地产、股票带来的泡沫压力,也有非常规政策实施后的正常化过程。

上世纪70-80年代,美国货币政策处于激烈变动期,为应对长期的滞涨问题,美联储执行了坚定的货币紧缩政策。

进入90年代,高通胀的担忧彻底解除,主要基于泰勒规则对经济周期和通胀进行调节。

90年代末至21世纪,全球金融市场不断动荡,历次危机中美联储都采取积极降息。

2015年,在全球金融危机和大衰退后货币政策趋于正常化。2020-2021年,全球货币政策达到史上最宽松程度。

当下加息周期的复杂性,几乎同时包含了高通胀、供应链断裂、经济下行、股价房价高位等多重因素。

所以对于上述加息历史的分析,具有宝贵的参考意义。本次我们简单回顾历次加息的基本情况,包括背景、所面临的经济金融形势及政策考虑,为今年走势的判断提供借鉴。

1. 1983.3-1984.9:石油供给冲击叠加政策目标模糊,美国进入滞胀的恶性循环。沃尔克上任联储主席后,将控制通胀作为核心目标,推行强硬紧缩政策,80年代初严控货币增量,随后转向加息。

2. 1987.1-1989.7:通胀控制逐步成为联储政策目标,泰勒规则逐步引入,明确了高通胀与加息的正向关系。这一时期美元贬值,通胀上行,联储通过加息进行应对。

3. 1994.2-1995.2:衰退后快速反弹,经济和股市出现过热苗头。随后联储加息节奏超市场预期,债券市场大幅动荡。这一时期,美联储开始增加通胀预期的引导。

4. 1999.6-2000.5:亚洲金融危机波及下,联储降息应对。1999年6月,美联储决定撤回其货币政策宽松政策并开始加息,随之而来的是科网泡沫破裂。

5. 2004.6-2006.6:2001年,随着股市暴跌引发衰退,美联储大幅降息。此后经济复苏和房价上涨引发资产泡沫担忧,联储再次开启加息进程。

6. 2015.12-2018.12:长期零利率和QE政策后,美联储开始货币政策正常化过程。前期加息节奏谨慎,后期明显加快甚至激进。鹰派程度大超市场预期。

本轮加息更像哪一年?供给冲击、物价飙升、需求过热、政策正常化等特征似乎都在本轮加息周期中呈现,初期可能最像2004年,短期加息速度不会慢,但下半年节奏仍有不确定性。

了解更多相关信息请点击下方

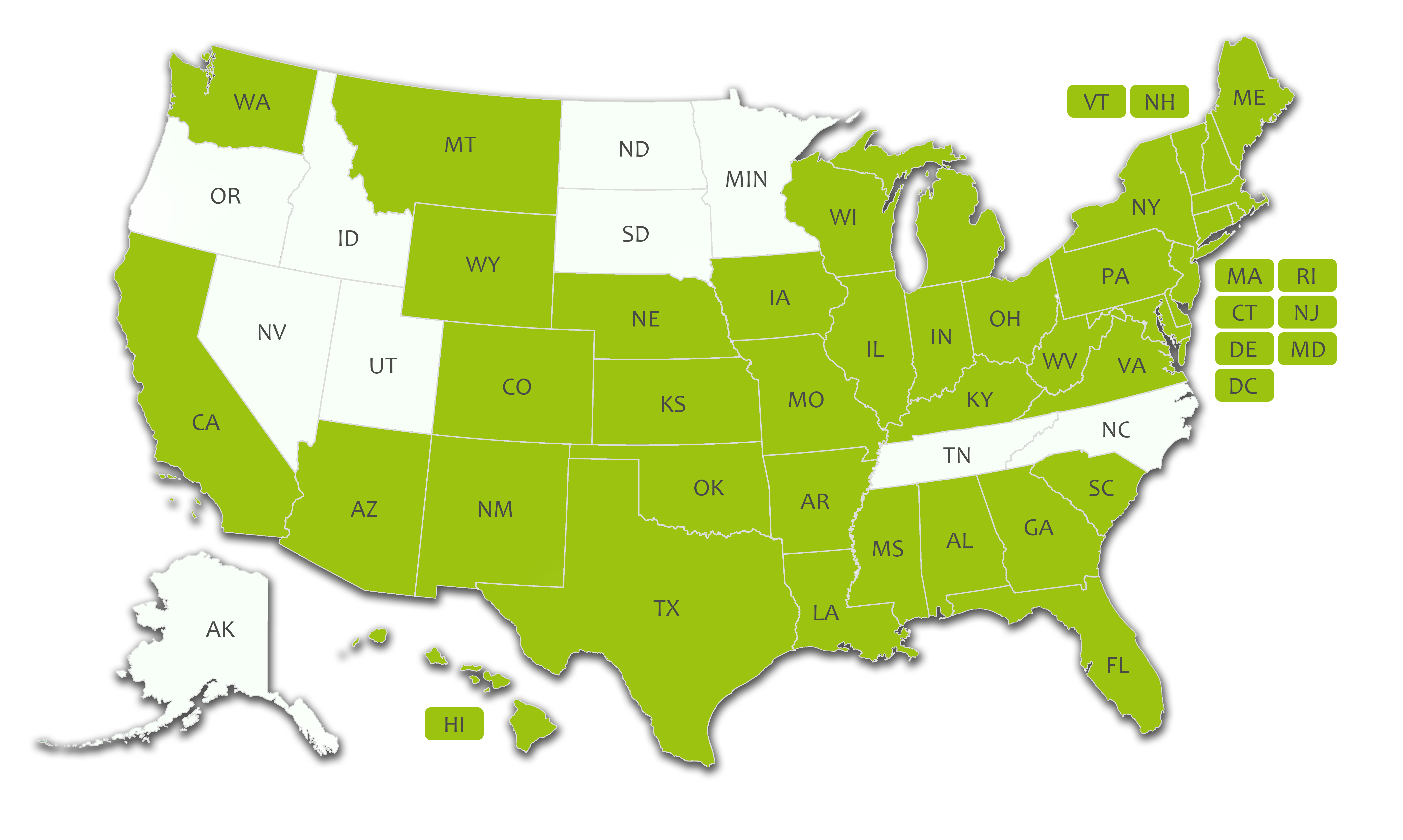

AAA Lendings , founded in 2002, is a well-established mortgage lender in Southern California. Over the years, we have maintained our leading position in Asian American community with professional and high-quality services. We are the expert to provide solution to the toughest scenarios, at the same time, provide customers with competitive interest rate and reduce the overall costs.

Choose us. We have a wide range of loans:

Key words: 美联储加息,缩表,加息周期,通胀预期

阅读原文 阅读 1089